M&A 2011 - Chemie und Pharma gut vertreten

Der globale Markt für Unternehmenskäufe und -übernahmen wuchs 2011 um 2,5?%

Trotz Schulden- und Eurokrise und Rezessionsgefahren wuchs der globale Markt für Unternehmenskäufe und -übernahmen im Jahr 2011 im Vergleich zu 2010 um 2,5 %.

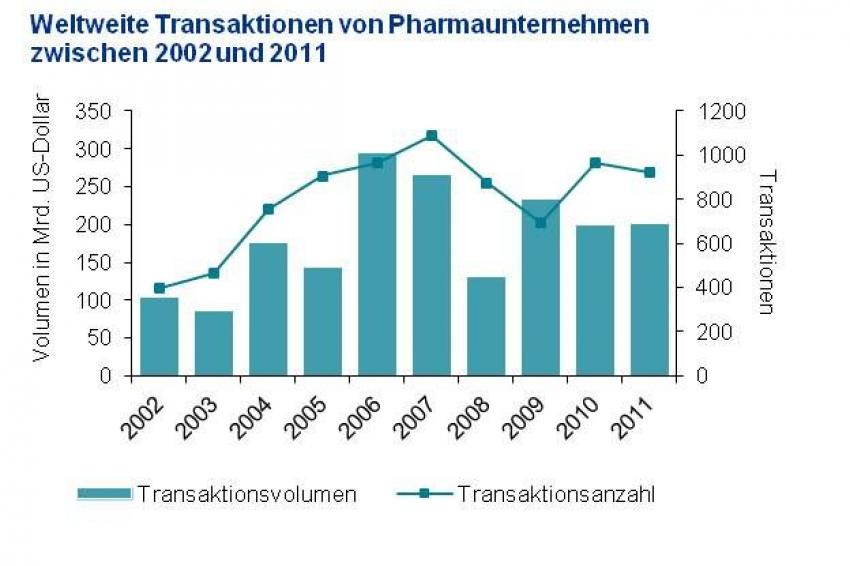

Insgesamt wurden weltweit 923 Unternehmen aus der pharmazeutischen Industrie, Biotechnologie und Medizintechnik (nachfolgend als „Pharmaunternehmen" zusammengefasst) mit einem Transaktionsvolumen von 202 Mrd. US-$ verkauft. Dies bedeutet gegenüber 2010 einen Zuwachs von 1,1 %. Auch die Unternehmen aus der Chemiebranche waren in 2011 besonders gefragt. Die Zahl der M&A-Transaktionen stieg um 13 % auf 452 an bei einem Gesamttransaktionsvolumen von 147 Mrd. US-$. Die gestiegene Nachfrage nach Chemieunternehmen war u.a. eine Folge des starken globalen Branchenwachstums, das sich zyklisch nach 2009 entwickelt hatte.

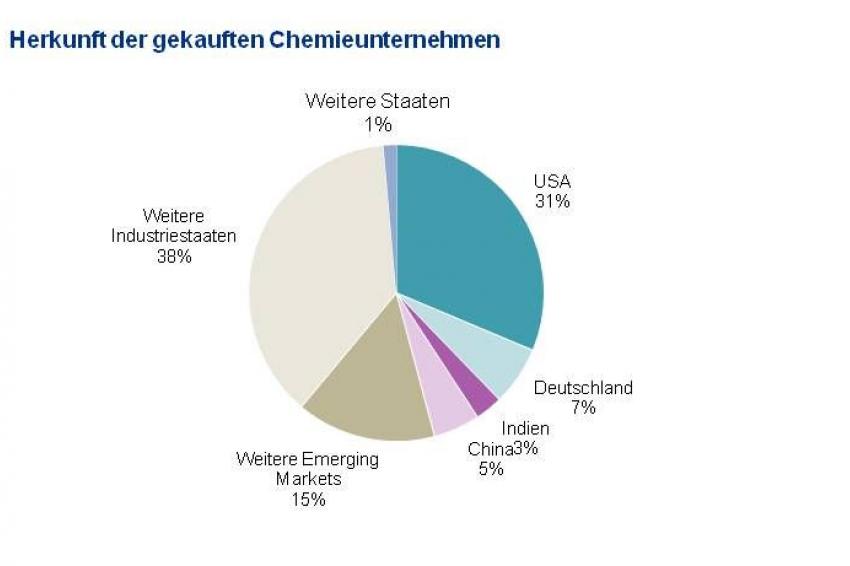

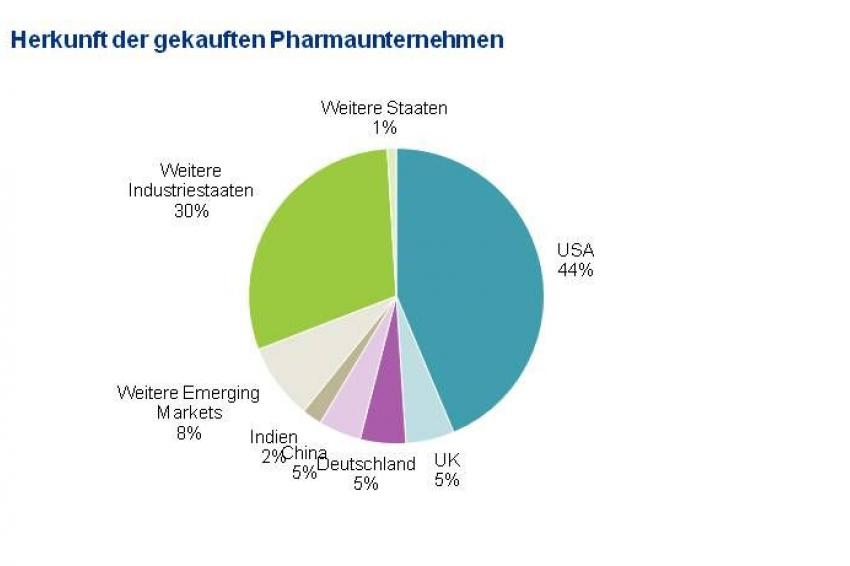

Industriestaaten weiterhin stark

Bei einer regionale Betrachtung der Transaktionen zeigt sich, dass der überwiegende Anteil der in 2011 gekauften Chemie- und Pharmaunternehmen seinen Hauptsitz in den Industriestaaten Nordamerikas und Europas hat. Die „Landmark-Deals" - also Transaktionen mit einem Transaktionsvolumen von über 2,5 Mrd. US-$ - standen klar unter dem Einfluss US-amerikanischer Player. Sie waren an jedem zweiten dieser Deals als Käufer oder Zielunternehmen beteiligt. [Tabelle:Top10 Deals 2011 Quelle: Mergermarket (Abgerufen am 10.01.2012)] Was die Schwellenländer angeht, zeigte sich ein geteiltes Bild: Während der Anteil der erworbenen Chemieunternehmen aus den Emerging Markets von 2010 bis 2011 um 12 Prozentpunkte zurückging blieb der Anteil der gekauften Pharmaunternehmen stabil. Überraschend ist, dass sich chinesische Unternehmen bei Käufen im Ausland vergleichsweise zurückhaltend zeigten: so wurden in 2011 nur 59 Chemie- und Pharmaunternehmen von chinesischen Käufern erworben (2010: 68).

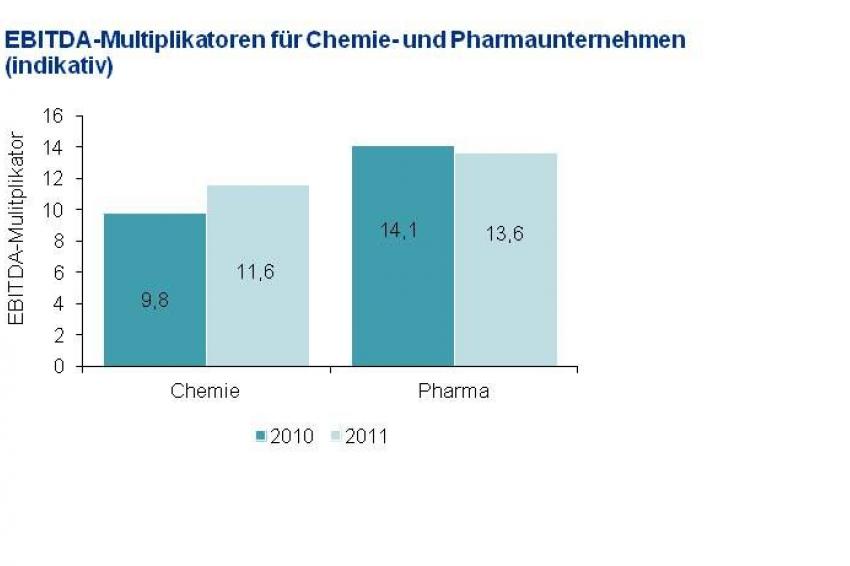

Bewertungsmultiplikatoren

In 2011 wurden für etwa 9 % der insgesamt 1.375 abgewickelten Transaktionen Bewertungsmultiplikatoren veröffentlicht. Trotz der geringen Veröffentlichungsrate lassen sich im Vergleich zu 2010 folgende Trendaussagen treffen. Der durchschnittliche EBITDA-Multiplikator für Pharmaunternehmen veränderte sich in 2011 nur geringfügig. Lag er in 2010 noch bei einem Wert von 14,1 so verringerte er sich im Jahr 2011 auf durchschnittlich 13,6. In der Chemiebranche lag der durchschnittliche EBITDA-Mulitplikator im Vergleich zur Pharmaindustrie auf einem niedrigeren Niveau, allerdings führten das starke Branchenwachstum sowie die höheren Transaktionsaktivitäten zu einem beachtlichen Preiseffekt. Deutlich stieg der durchschnittliche EBITDA-Multiplikator von 9,8 (2010) auf einen Wert von 11,6 (2011) an. Insbesondere eine Vielzahl von Transaktionen, deren Multiplikatoren nach oben hin abweichen, waren Treiber dieser Entwicklung. Gerade für Transaktionen in den Emerging Markets waren die Käufer bereit, einen höheren Multiplikator zu bezahlen. So lag z. B. dem Kauf des indischen Chemieunternehmens Camlin durch den japanischen Investor Kokuyo eine EBITDA-Bewertung von knapp 30 zugrunde. Als weiteres Beispiel sei der Wert für ein Chemieunternehmen aus Südkorea angeführt, der beim 17fachen des EBITDA lag.

Ausblick

Die weltweiten Krisenanzeichen haben sich in den vergangenen Monaten verstärkt und sind auch nicht spurlos am M&A-Markt vorbeigezogen. Eine Betrachtung des Chemie- und Pharmatransaktionsmarktes auf Quartalsbasis zeigt daher auch erste Anzeichen einer Eintrübung für die analysierten Segmente. Demzufolge war auch das letzte Quartal 2011 sowohl nach dem Transaktionsvolumen als auch in der Transaktionsanzahl das eines der schlechtesten Quartale in den vergangenen zwei Jahren. Zu Beginn des neuen Jahres scheint es fraglich, ob der M&A-Markt auch in 2012 stabil bleibt. Vielleicht kann ein verstärktes Engagement durch China und andere Emerging Markets zu einem positiven Trend beitragen´.

Contact

KPMG AG Wirtschaftsprüfungsges.

Tersteegenstr. 19 -31

40474 Düsseldorf

Germany