Pharmaumsatz verdoppelt sich bis 2020

25.01.2013 -

Pharmaumsatz verdoppelt sich bis 2020. Der Umsatz der Pharmaindustrie wird sich bis 2020 auf weltweit rund 1,3 Bio. US-$ mehr als verdoppeln (Grafik 1).

Schrittmacher dieser Entwicklung sind vor allem der demographische Wandel und der Wirtschaftsaufschwung in den E7-Ländern, dies ergab die Studie „Pharma 2020: The Vision - Which Path will you take?" von PricewaterhouseCoopers (PwC) vom Juni 2007.

Der wachsende Wohlstand in den E7-Staaten Brasilien, China, Indien, Indonesien, Mexiko, Russland und der Türkei lässt deren Bedeutung für die Pharmaindustrie steigen.

Im Jahr 2020 wird voraussichtlich ein Fünftel des weltweiten Pharmaumsatzes in den Schwellenländern erwirtschaftet. China wäre dann der zweit- oder drittgrößte Markt der Welt, während die Türkei und Indien zu den zehn bedeutendsten Pharmamärkten gehören würden.

Regional unterschiedliche medizinische Bedürfnisse

Allerdings unterscheiden sich die medizinischen Bedürfnisse in den Staaten der E7-Gruppe sowohl untereinander als auch von denjenigen der Industriestaaten. In Russland leiden z. B. rund 80 von 100.000 Männern an Lungenkrebs, in China rund 41, in Indien dagegen nur sieben.

Demgegenüber ist Speiseröhrenkrebs in China dreimal so häufig wie in Russland. Ursächlich für diese Differenzen sind nicht nur kulturelle Besonderheiten, sondern auch unterschiedliche genetische Merkmale der Bevölkerung.

Medikamente, die in Deutschland oder den USA wirksam sind, eignen sich nicht unbedingt auch für Patienten in Brasilien oder China. Die Pharmaindustrie wird daher in den E7-Ländern nur mit einer differenzierten Produktstrategie erfolgreich sein.

Demographischer Wandel fordert Gesundheitssysteme heraus

Im Jahr 2020 sind weltweit voraussichtlich rund 720 Mio. Menschen über 65 Jahre alt. Dies entspricht einem Anteil von 9,4 % der Bevölkerung gegenüber 7,3 % im Jahr 2005. Mit dem demographischen Wandel wird die Medikamentennachfrage drastisch wachsen.

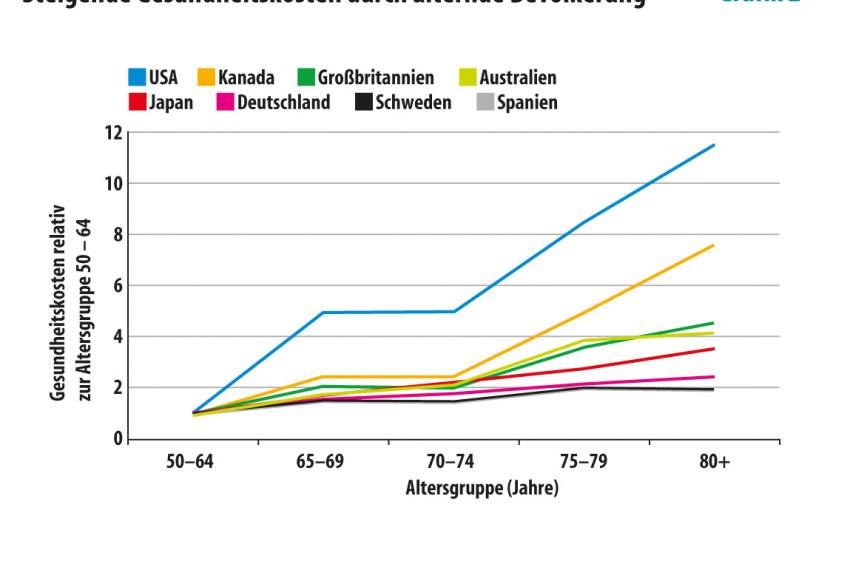

Beispielsweise sind in Schweden und Spanien die Gesundheitsausgaben für Menschen ab 80 doppelt so hoch wie für Patienten zwischen 50 und 64 Jahren (Grafik 2).

In den USA liegt das Verhältnis sogar bei annähernd zwölf zu eins. Gleichzeitig nehmen chronische Erkrankungen sowohl in den Industriestaaten als auch den E7-Ländern zu: Nach Schätzungen der Weltgesundheitsorganisation (WHO) dürften in zehn Jahren fast 80 % aller Todesfälle auf chronische Erkrankungen zurück zu führen sein.

Im Jahr 2005 waren es erst 60 %. Beide Faktoren führen dazu, dass die Gesundheitssysteme ohne einen tief greifenden Wandel langfristig nicht mehr zu finanzieren sind:

Im OECDDurchschnitt würden bei einer unveränderten Ausgabenentwicklung im Jahr 2020 rund 16 % des Bruttoinlandsproduktes auf Gesundheitsausgaben entfallen, in den USA sogar 21 %.

Mehr Prävention gefordert

Auf Dauer bleibt Gesundheit nur bezahlbar, wenn Krankheiten vermieden werden, anstatt sie aufwändig zu therapieren. Derzeit fließen in den OECD-Staaten nur 3 % der Gesundheitsausgaben in die Prävention, obwohl nach Berechnungen der WHO durch eine optimale Vorsorge fast 80 % der Herzinfarkte, Schlaganfälle und Diabeteserkrankungen sowie 40 % der Krebserkrankungen verhindert werden könnten.

Auch die Pharmaindustrie kann bei der Prävention eine wichtige Rolle spielen. Ein prominentes Beispiel ist Gardasil, ein Impfstoff gegen Gebärmutterhalskrebs. Er kostet lediglich 360 US-$ und damit einen Bruchteil dessen, was für eine Krebstherapie aufgewendet werden müsste.

Derzeit läuft die Entwicklung von Impfstoffen gegen eine Vielzahl von Krankheiten. Allerdings ist die Forschung mit besonderen Risiken verbunden.

Um die Wirksamkeit eines Impfstoffes ohne gravierende Nebenwirkungen belegen zu können, sind lange Testreihen erforderlich, an denen in der Regel gesunde Testpersonen teilnehmen müssen.

Neue Geschäftsmodelle gefragt

Die Forschungs- und Entwicklungsausgaben der Pharmaindustrie sind in den vergangenen zehn Jahren stetig gestiegen.

So investierten die im US-amerikanischen Verband PhRMA (Pharmaceutical Research and Manufacturers of America) zusammen geschlossenen Hersteller im Jahr 1996 rund 15 Mrd. US-$ in die Forschung, 2006 bereits 43 Mrd. US-$. Inflationsbereinigt haben sich die Ausgaben verdoppelt, während die Zahl der jährlich zugelassenen Wirkstoffe im gleichen Zeitraum von 53 auf 22 gesunken ist.

Diese Entwicklung führt dazu, dass Pharmaunternehmen heute wesentlich mehr Geld im F&E Bereich ausgeben, jedoch weniger Medikamente auf den Markt bringen.

Gleichzeitig läuft der Patentschutz für viele Blockbuster-Präparate in den kommenden Jahren aus. Nach Expertenberechnungen dürften aufgrund dieser Tatsache allein die acht größten Pharmakonzerne bis 2012 zwischen 14 und knapp 40 % ihres heutigen Umsatzes verlieren (s. Tabelle).

Die Pharmaindustrie wird ihr Geschäftsmodell grundsätzlich überdenken und anpassen müssen, um den Veränderungen Rechnung zu tragen. Dies betrifft alle Ebenen der Wertschöpfungskette.

Dieser Veränderungsdruck wird auch durch Private Equity-Unternehmen ausgeübt, die sich stärker im Pharmageschäft engagieren werden und zwar insbesondere dort, wo notwendige Veränderungen verzögert werden.

Kontakt:

Volker Booten

PricewaterhouseCoopers,

Berlin Tel.: 030/2636-5217

Fax: 030/2636-5591

volker.booten@de.pwc.com

www.pwc.de/de/chemie-pharma