Kapital vertraut der Chemie

Zukunftsszenarien locken Investoren

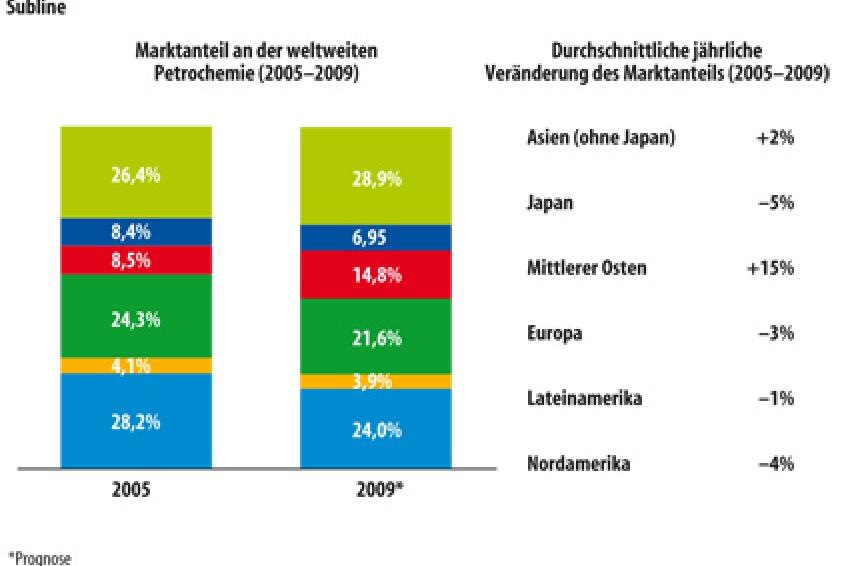

In den vergangenen Jahren hat sich die weltweite Chemie einschneidend verändert und es haben sich für die chemische Industrie mehrere neue Herausforderungen herauskristallisiert: Besonders in der Basischemie mit ihren standardisierten Produkten kommt es zu einem zunehmenden Preiswettbewerb, der durch die Konsolidierung der Kunden und den Wegfall technologischer Markteintrittsbarrieren weiter angeheizt wird. In vielen Bereichen sinken die Margen durch steigende Rohstoff- und Energiekosten, die - je nach Kundenstruktur und Position in der Wertschöpfungskette - nur teilweise an die Kunden weitergegeben werden können. Gleichzeitig senken sich die Wachstumsraten in Europa und Nordamerika ab, so dass die asiatischen Märkte und besonders China erheblich an Bedeutung gewinnen.

Trotz dieser Vielzahl von Herausforderungen haben sich die Unternehmenswerte in der Chemieindustrie im Jahr 2007 beeindruckend entwickelt. Beispielsweise konnten die Kurse des DJ Stoxx 600 Chemicals binnen 12 Monaten um 28% an Wert gewinnen während der DJ Stoxx aller Industrien im gleichen Zeitraum nur um 8% anzog. Dieses Vertrauen in die zukünftigen Chancen der chemischen Industrie lässt sich durch vier Trends erklären die in den nächsten Jahren die Industrie massiv beeinflussen werden:

- Die sich weiter verstärkende Konsolidierung beispielsweise durch die Schaffung neuer, teilweise nicht-traditioneller Chemiegroßkonzerne und das verstärkte Auftreten von Private Equity Fonds

- Der zunehmende Aufbau von Produktionskapazitäten in erdöl- und erdgasreichen Regionen zur vertikalen Integration

- Die Nutzung alternativer Kohlenstoffquellen für die Substitution von Erdölprodukten, und

- Die Entwicklung und Herstellung innovativer Produkte für die Herausforderungen des 21. Jahrhunderts.

Zunehmende Konsolidierung

Bereits in den vergangenen Jahren hat sich die Eigentümerstruktur der chemischen Industrie beispielsweise durch die Schaffung neuer Großkonzerne und die Aktivitäten von Private-Equity-Unternehmen erheblich verändert. Dieser Trend zu Konsolidierungen wird auch in den nächsten Jahren anhalten und sich sogar verstärken. Zunächst wird sich die Tendenz zur Schaffung neuer großer Chemiekonzerne, wie in 2007 durch die Transaktionen von Lyondell-Basell oder Hexion-Huntsman, verstärken. Diese Fusionen sind zur Stärkung der Basischemie besonders wichtig, da sich auf diese Weise sowohl Skalen- als auch Verbundeffekte, Portfolioverbreiterung, regionale Expansion, etc. realisieren lassen. In Zukunft sind weitere Konsolidierungen zu erwarten, die zu Chemiegroßkonzernen mit bis zu etwa 80 Mrd. E Jahresumsatz führen können.

Diese Transaktionen wurden teilweise massiv durch Fremdkapital finanziert (Lyondell-Basell vollständig durch Fremdkapital), die kaufenden Unternehmen waren zumeist lange in der Chemiebranche aktiv. Anders die Situation bei den Aktivitäten der Private Equity Fonds: Diese haben durch die attraktiven wirtschaftlichen Rahmenbedingungen eine hohe Investitionsbereitschaft, insbesondere für Buy-and-Build-Strategien. Die Chemiebranche gilt dabei als ein bevorzugtes Ziel für Übernahmen, da die Investitionsvolumina ausreichend hoch sind, ein stabiler Cashflow erwartet wird und eine hohe Fragmentierung die Chancen für Konsolidierungen günstig erscheinen lässt. Auf der anderen Seite stehen Unternehmen der chemischen Industrie im Rahmen der regelmäßigen Portfolio-Optimierungen der Abspaltung einzelner Geschäftsfelder oft positiv gegenüber, um die Mittel besser für die Kerngeschäft zu nutzen. Die Fortführung dieser Aktivitäten könnte es Private-Equity-Unternehmen ermöglichen, durch gezielte Verschmelzung von Unternehmen oder Geschäftseinheiten neue klar fokussierte Top-Player in verschiedenen Chemiesegmenten zu schaffen (z.B. Flint Ink und XSYS Print Solutions unter der Kontrolle von CVC Capital Partners). Ein weiterer Grund für mögliche Umwälzungen der Eigentümerstrukturen liegt in den petrochemischen Aktivitäten der Erdölkonzerne wie Shell oder Exxonmobil. Durch die weiterhin hohen Ölpreise, die Forderung nach alternativen Rohstoffen und das damit verbundene Überdenken der Geschäftsmodelle, etc. besteht die Möglichkeit, dass sich die Konzerne von diesen Aktivitäten trennen. Neben Private Equity und etablierten Chemiekonzernen müssen zukünftig aber auch noch andere potentielle, nicht-traditionelle Kandidaten berücksichtigt werden, die die Konsolidierung vorantreiben können und werden. So stehen mit den aufstrebenden asiatischen Chemiefirmen wie z.B. China Bluestar und noch relativ jungen, aber hochprofitablen arabischen Chemieunternehmen weitere finanzkräftige Kandidaten in den Startlöchern, die die Chemieindustrie kräftig durcheinander wirbeln werden.

Kapazitäten in erdölreichen Regionen

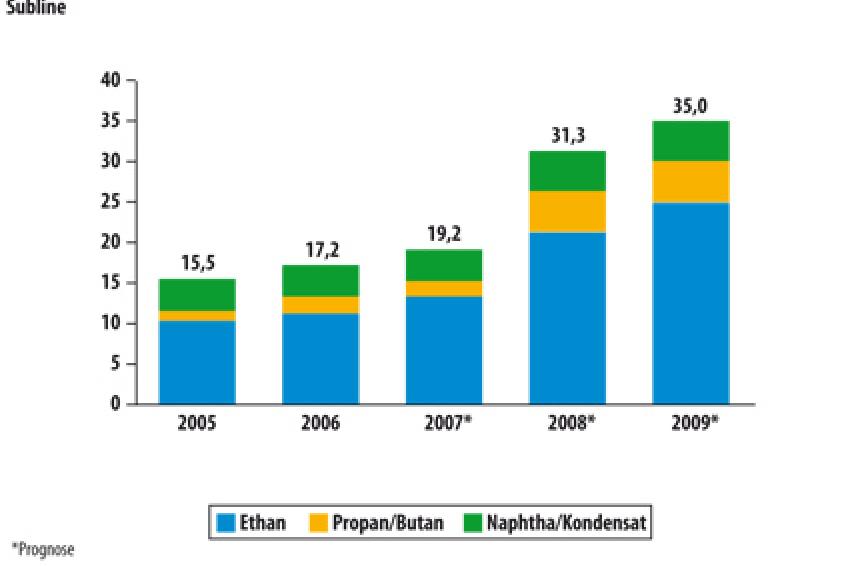

Die schnell wachsenden Deviseneinnahmen haben den Erdöl exportierenden Ländern des Mittleren Ostens in den vergangenen Jahren die Möglichkeit zur raschen Diversifizierung ihrer Wirtschaft gegeben. Der sichere Zugang zu Rohstoffen, die Verfügbarkeit von Energie zu niedrigen Kosten, die kurzen Transportwege der Rohstoffe und die Nähe zu den Absatzmärkten in Asien und Europa haben dabei Investitionen in die Petro- und Basischemie besonders lohnenswert erscheinen lassen. Allein in die beiden petrochemischen Zentren Al Jubail und Yanbu in Saudi-Arabien wurden in den letzten Jahren über 50 Mrd. US-$ investiert. Der saudische Sabic-Konzern, der zu 70% in staatlicher Hand ist, gehört mit diesen Einrichtungen inzwischen zu den weltweit führenden Herstellern von Produkten wie granulierten Harnstoffen, Methyl, Methanol oder Ethylenglycol. Grafik 1 zeigt, dass sich die Kapazitäten der Petrochemie im mittleren Osten binnen vier Jahren verdoppeln werden. Diese Entwicklung hin zum Aufbau von Produktionskapazitäten mit direktem Zugriff auf Rohstoffe wird sich in der Zukunft auch in anderen Erdöl- und Erdgas-exportierenden Ländern wie den Golfstaaten aber auch Russland oder Mexiko verstärken. Besonders in Russland steigen wie im Nahen Osten die Devisenreserven, so dass auch die erheblichen Investitionen die für echte Skaleneffekte notwendig sind, aufgebracht werden können. Ein vorübergehendes Hemmnis könnte jedoch der erwartete Angebotsüberhang mit der Fertigstellung vieler Großprojekte um das Jahr 2010 sein. Dieses wird jedoch nur kurzfristig für eine Beruhigung der Investitionen sorgen.

Nutzung alternativer Kohlenstoffquellen

Ein weiterer wichtiger Trend für die Chemieindustrie ist die Nutzung neuer Kohlenstoffquellen als Substitut für Erdöl. Durch den massiv gestiegenen und weiter steigenden Rohöl-Weltmarktpreis sowie die zunehmende Knappheit wird die Anhängigkeit vom Öl immer mehr zu einer Belastung für die chemische Industrie. Der hohe Marktpreis wirkt jedoch zugleich als Katalysator, der die Entwicklung alternativer Kohlenstoffquellen ökonomisch sinnvoll macht und beschleunigt. Weitere Bedeutung gewinnen alternative Kohlestoffquellen durch ihre CO2-Neutralität und die damit eingesparten Kosten für Emissionsrechte. Als Substitute für Erdöl können u.a. pflanzliche Öle und Stärke aus Nutzpflanzen, Ligno-Zellulose oder Biomasse genutzt werden. Ford nutzt beispielsweise im Mustang des Modelljahrs 2008 erstmals Polymere auf Soja-Basis und will dadurch 40% der erdölbasierten Polymere ersetzen, um so die Kosten um 18 Mio. € pro Jahr zu senken. Die Entwicklung großtechnischer Anlagen in diese Richtung ist zwar vorangeschritten, wird jedoch erst ab dem Jahr 2015 einen nennenswerten Beitrag zur Rohstoffversorgung bilden. Insgesamt wird sich die chemische Industrie besonders vor dem Hintergrund sinkender Margen und steigernder Kundenanforderungen mit diesem Trend beschäftigen müssen.

Neue Produkte für das 21. Jahrhundert

Die Kunden benötigen immer neue innovative Produkte, die den steigenden Anforderungen an die Umweltregularien und Energieeffizienz entsprechen, von Materialien für die Gebäudedämmung über Lacke für staubabweisende Beschichtung für Photovoltaik-Anlagen bis zu Verbundstoffen für Brennstoffzellen. Dabei geht die Entwicklung weiter zunehmend dahin, die gesamten im Produktlebenszyklus anfallenden Kosten (Total Cost of Ownership) zu berücksichtigen. Vor diesem Hintergrund werden sich immer öfter höhere Anschaffungskosten leicht durch niedrigere Betriebskosten kompensieren lassen. Dieser Trend schlägt sich bereits beispielsweise im Flugzeugbau oder in der Automobilindustrie nieder. In der neuen Flugmodellen Boeing 787 und Airbus A350XWB ersetzen zum großen Teil leichtere Kohlefaserverbundstoffe das altbewährte Aluminium im Rumpf und sollen so zu einem um bis zu 20% niedrigeren Energieverbrauch beitragen. In der Automobilindustrie sollen neue Additive wie Sulfron des Unternehmens Teihin Aramid den Rollwiderstand von Reifen senken und dadurch den Treibstoffverbrauch um bis zu 5% senken. Dadurch wird die chemische Industrie in der Zukunft noch stärker gezwungen für und mit ihren Kunden individuelle Lösungen auf immer neuen Problemfeldern zu erarbeiten.