Chemiekonjunktur – Abkühlung auf Asiens Chemiemärkten

Asiens Chemie kann sich nicht von der globalen Konjunktur entkoppeln, langfristig wird sie ihren Vorsprung aber weiter ausbauen

Die weltweite Konjunktur befindet sich im Abschwung. Auch die wachstumsstarken asiatischen Länder sind von diesem Trend nicht ausgenommen. Die Handelskonflikte zwischen den USA und China haben nicht nur zu einem Einbruch des Handels zwischen den beiden Ländern geführt. Aufgrund der engen wirtschaftlichen Verflechtung ist auch der Handel im übrigen asiatischen Raum negativ betroffen. Das gesamtwirtschaftliche Wachstum blieb in den meisten Ländern im ersten Halbjahr 2019 schwächer als in den Quartalen zuvor. Besonders in der Industrie ist die Verlangsamung des Wachstums sichtbar. Teilweise wurde die Produktion sogar deutlich gedrosselt und erreichte ihren Vorjahreswert nicht mehr (Grafik 1). Die Einkaufsmanagerindizes weisen auf eine weitere Abkühlung im verarbeitenden Gewerbe hin. Als Vorleistungslieferant bekam die Chemie die schwächere Nachfrage aus der Industrie bereits im vergangenen Jahr zu spüren. Die Produktionszuwächse fielen deutlich moderater aus. Im ersten Halbjahr 2019 setzte sich dieser Trend fort.

China: Wachstumsrate sinkt auf 5 %

China ist mit Abstand der größte Chemiemarkt der Welt – und trotz des Defizits in der Handelsbilanz auch der größte Produzent. Die chinesischen Chemie- und Pharmaunternehmen erwirtschafteten 2018 einen Umsatz von fast 1.570 Mrd. EUR. Das waren rund 34 % der weltweiten Chemie- und Pharmaumsätze. Allerdings lief die Produktion in den vergangenen Jahren nicht reibungslos. Insbesondere die Chemieproduktion (ohne Pharma) war starkem Druck ausgesetzt. Aufgrund der hohen Umweltbelastung wurden in den vergangenen Jahren einige Anlagen stillgelegt. Zusammen mit der sich abkühlenden Nachfrage führte dies zu einer deutlichen Wachstumsverlangsamung. Im letzten Quartal des Jahres 2018 ging die Produktion sogar – erstmals überhaupt – gegenüber dem Vorquartal zurück (Grafik 2). Am Jahresanfang 2019 erholte sich die Chemieproduktion zwar wieder, insgesamt sind aber die Zeiten der hohen Wachstumsraten vorbei. Dies gilt nicht nur für die Produktion – auch Investitionen und Forschungsausgaben blieben bei ihren Zuwachsraten deutlich unter den hohen Niveaus der Vergangenheit. Hier tritt zunehmend eine Normalisierung ein.

Der Risikofaktor Nummer 1 für die weitere Entwicklung – nicht nur der Gesamtwirtschaft, sondern auch der handelsstarken Chemie- und Pharmaindustrie – ist der Ausgang des Konflikts zwischen den USA und China. In dem seit einem Jahr anhaltenden Handelsstreit ist immer noch keine Entspannung in Sicht. Zwar hatten US-Präsident Donald Trump und Chinas Staats- und Parteichef Xi Jinping Ende Juni am Rande des G20-Gipfels eine Wiederaufnahme der Verhandlungen vereinbart. Bisher blieb es aber bei der bloßen Ankündigung weiterer Gespräche. Für die Chemie- und Pharmaproduktion gehen wir für 2019 von einem Wachstum von rund 5 % aus – gegenüber 2015 ist dies eine Halbierung der Wachstumsrate.

Japan: Normalisierung in der Chemie- und Pharmaindustrie

Das zweite Schwergewicht in Asien – Japan – ist die Nummer 3 weltweit. Die japanischen Chemie- und Pharmaunternehmen erwirtschafteten im vergangenen Jahr einen Umsatz von über 237 Mrd. EUR. Die Branche ist durch den Handel stark mit der Region verbunden. Die Chemie- und Pharmaproduktion legte in den vergangenen zwei Jahren zu. Diese Wachstumsgeschwindigkeit konnte im ersten Halbjahr 2019 nicht gehalten werden. Die Nachfrage sowohl aus dem Ausland als auch von Seiten der heimischen industriellen Kunden war schwach. Unsere Prognose für die Produktion liegt demnach auch nur noch bei +0,5 % – eine deutliche Verlangsamung gegenüber den zwei vorangegangenen Jahren, aber eine Normalisierung im Vergleich zum langfristigen Trend. Trotz der Verlangsamung des Wachstums dürfte die wettbewerbsstarke japanische Chemie aber noch schneller wachsen als die Industrie als Ganzes (Grafik 3).

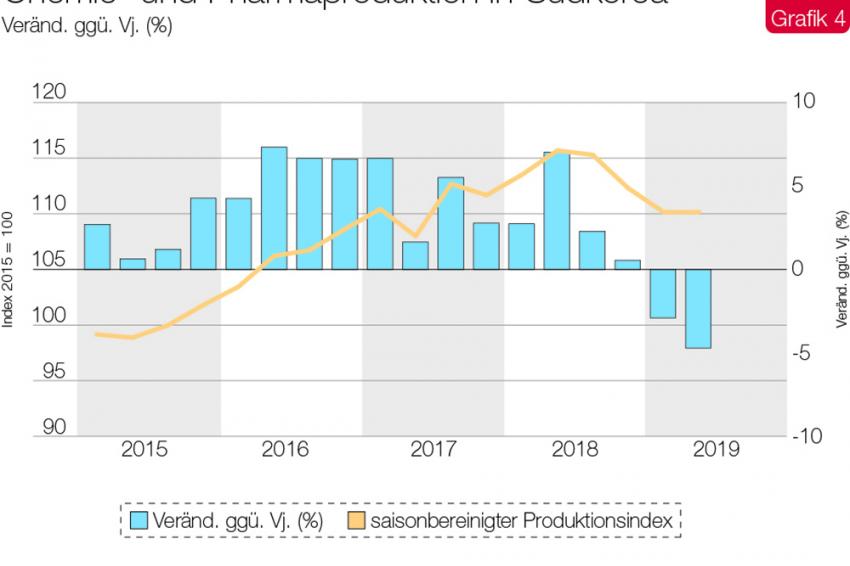

Südkoreas Chemie- und Pharmaindustrie drosselt die Produktion

An dritter Stelle innerhalb Asiens und auf Platz 5 weltweit steht Südkoreas Chemie- und Pharmaindustrie. 2018 erwirtschaftete die Branche einen Umsatz von 14 Mrd. EUR. Dabei ist Südkorea stark auf die klassische Chemieproduktion (ohne Pharma) konzentriert. Fast 90 % der Umsätze kommen aus der Chemie. Damit ist Südkoreas Chemie- und Pharmaindustrie auch stärker als die anderen Schwergewichte der Region von der Entwicklung der industriellen Nachfrage abhängig. Schon deutlich früher als in den anderen Ländern hinterließ die Abschwächung der Industrie Spuren in der Produktion (Grafik 4). Die über die Jahre aufgebauten engen Lieferketten mit China machen das Land zudem empfindlicher gegenüber der Abschwächung im Reich der Mitte als andere Länder der Region. Für dieses Jahr gehen wir von einer deutlichen Drosselung der Chemie- und Pharmaproduktion um gut 3 % aus.

„Ausschlaggebend für die Entwicklung

der Region Asien wird der Ausgang

des Handelskonflikts zwischen den USA und China sein.“

Indien profitiert von wachsenden Gesundheitsausgaben

Indiens Chemie- und Pharmaindustrie erwirtschaftete im vergangenen Jahr einen Umsatz von 131 Mrd. EUR. Die Branche ist dabei stark auf die Produktion von Pharmazeutika ausgerichtet. Über 30 % der Umsätze und fast 40 % der Investitionen der Branche werden im Pharmabereich getätigt. Indien ist dank niedriger Kosten, verfügbarer Fachkräfte und Fördermaßnahmen der Regierung inzwischen der weltweit größte Generikaproduzent und beliefert mit seinen Produkten den Weltmarkt. Durch die Fokussierung auf Pharmazeutika ist die Branche deutlich weniger von der weltweiten Konjunktureintrübung der Industrie betroffen. Die Nachfrage nach Pharmazeutika ist nach oben gerichtet. Insbesondere dürfte es in den nächsten Jahren zu höheren Zuwächsen bei den Gesundheitsausgaben auf dem inländischen Markt und beim größten Nachbarn China kommen. Unsere Prognose geht dementsprechend von stabil hohen Zuwächsen bei der Chemie- und Pharmaproduktion aus (3 % im Jahr 2019).

Ausblick: Risiken in Asien bleiben hoch

Die Chemie- und Pharmaindustrie in Asien kann sich nicht von der globalen Konjunktur entkoppeln. Weltweit stehen die Zeichen für die Industrie und auch für die Chemie auf Abkühlung (Prognosen s. Grafik 5). Ausschlaggebend für die Entwicklung der Region wird der Ausgang des Handelskonflikts zwischen den USA und China sein. Eskaliert der Konflikt wird die chinesische Wirtschaft langsamer wachsen – mit direkten Folgen für die wirtschaftlich eng verbundenen Nachbarstaaten in der Region.

„Asien ist der größte Chemiemarkt der Welt

und wird seinen Vorsprung

in Zukunft eher noch ausbauen.“

Langfristig sehen die Aussichten für Asien aber gut aus. Asien ist der größte Chemiemarkt der Welt und wird seinen Vorsprung in Zukunft eher noch ausbauen. Die Nachfrage nach Chemiewaren in der Region wird weiterhin dynamisch wachsen. Die großen asiatischen Länder sind auch in den Zukunftsthemen gut aufgestellt. In der Chemieforschung, bei Chemie- und Pharmapatenten und beim Handel mit forschungsintensiven Chemiewaren holen sie immer weiter auf. Damit ist das langfristige Wachstumspotenzial hoch. Die Bedeutung Asiens als Wachstumsmarkt und als Chemiestandort wird für die deutschen Chemie- und Pharmaunternehmen zunehmen.

ZUR PERSON

Henrik Meincke ist Chefvolkswirt beim Verband der Chemischen Industrie. Er ist seit dem Jahr 2000 für den Branchenverband tätig. Meincke begann seine berufliche Laufbahn am Freiburger Materialforschungszentrum. Der promovierte Chemiker und Diplom-Volkswirt studierte an der Albert-Ludwigs-Universität in Freiburg.

Kontakt

VCI - Verband der Chemischen Industrie e.V

Mainzer Landstr. 55

60329 Frankfurt

Deutschland

+49 69 2556 0

+49 69 2556 1471