Nachjustieren für das „neue Normal“

Welche Trends beschäftigen die Chemieindustrie 2021 und wie müssen Unternehmen darauf reagieren?

Weiterhin keine Dienstreisen und das Business läuft hocheffizient über Video-Konferenzen, noch mehr E-Mails und telefonisch. Wer mag da dem persönlichen Treffen von Angesicht zu Angesicht als sozialem Schmierstoff nachtrauern? Die Antwort: Alle!

Die „Brave new World“ der digitalen Kommunikation endet, wenn es um die Pflege von Kundenbeziehungen, die Präsentation von Innovationen und dem Abstimmen von kundenindividuellen Lösungen geht. Dies stellen auch Unternehmen der Chemie- und Kunststoffindustrie fest, die von der Absage vieler Branchen- und Anwendermessen im vergangenen und in diesem Jahr getroffen sind. Der Vertrieb versucht den persönlichen Draht über WLAN am Leben zu halten. Da davon auszugehen ist, dass dies zumindest in Teilen das „neue Normal“ ist, stehen Unternehmen vor der Aufgabe, ihre Vertriebs- und Marketing-Aktivitäten neu zu justieren.

Marktbearbeitung und Sales-Organisation

Unternehmen folgen dazu dem ungebrochenen Trend zur Kundenzentrierung und verabschieden sich zunehmend von „klassischen“ Segmentationskriterien wie Kundengröße, Branchenzugehörigkeit oder Region. Über Smart-Analytics-Instrumente, Data Mining und Customer Journey Maps werden aus der ERP-Verkaufshistorie, CRM-Daten und Marketing-Touchpoints neue, trennscharfe Kundengruppen über das Kauf-/Informations- und Nutzungsverhalten segmentiert und als Ziel- oder New-Business-Märkte definiert.

Wer hier „A“ sagt und neue Ziele zur Marktbearbeitung definiert, der muss auch „B“ sagen und die Struktur der Sales-Organisation nachziehen. Das bedeutet zum einen, die Effizienz im Vertrieb über schlanke und performante Strukturen sowie skalierbare und digitalisierbare Prozesse zu steigern. Zum anderen wird die Effektivität im Vertrieb mit den richtigen, weil kundenorientierten, Vertriebs- und Marketing-Maßnahmen verbessert und mit einem engmaschigen Sales Controlling gesteuert.

Es bleibt also spannend, wie im Einzelfall die „richtige“ Mischung aus persönlichem Vertrieb, Messen und Webcasts, digitaler und vor-Ort-Treffen und flankierender Marketingaktivitäten 2021 aussieht.

Konkrete Geschäftsmodelle müssen her

Auch wenn in der Werbung Rezyklat-basierte Verpackungen und in politischen Diskussionen die Wertstoffsammlung und Aufbereitung im Vordergrund stehen, sind viele Unternehmen schon weiter. In den Strategieabteilungen der Chefetagen liegt der Fokus auf der Kontrolle von vernetzten Wertschöpfungsketten. Schließlich ermöglicht dies einen verteidigungsfähigen Wettbewerbsvorteil für denjenigen, der den Informationsfluss von Bedarfen und verfügbaren Qualitäten steuert, und idealerweise zugleich Einfluss auf das physische Angebot an Rezyklaten in einer geschlossenen Kreislaufwirtschaft hat.

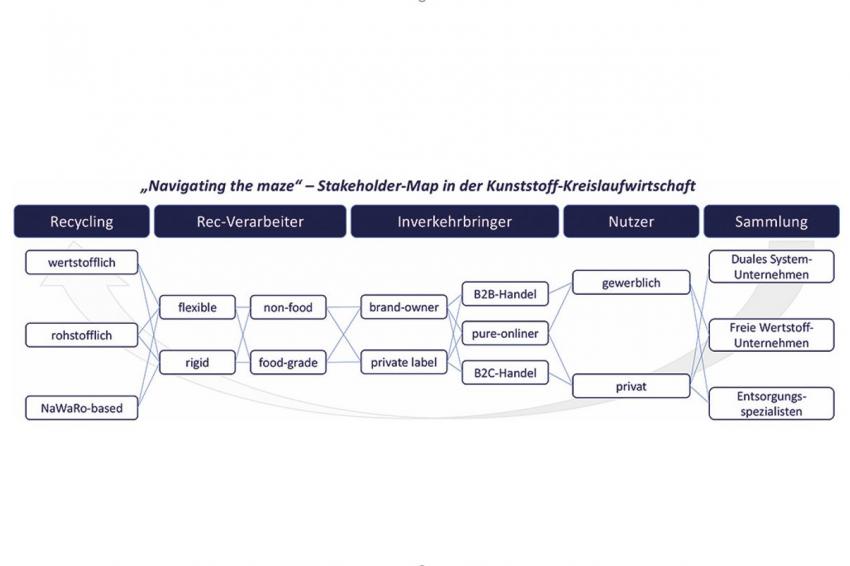

Im Ringen um die beste Herangehensweise treten zwei Ansätze an: Auf der einen Seite verfolgen viele Kunststoffverarbeiter und Private-Equity-Häuser Buy-&-Build-Strategien, um in einer bestimmten Anwendung den Ringschluss aus Recycling, Verarbeitung und End-of-Life-Sammlung in einer Unternehmensgruppe zu realisieren. Auf der anderen Seite gibt es eine stetige Konsolidierung in der Recyclingbranche als wesentlichen Wertschöpfungsteil. Dazu kommen vielfältige Netzwerke und Plattformen zur Sammlung von Wertstoffen, in der sich häufig auch Wettbewerbsanbieter vernetzen und das Ziel haben, einen effizienten Informationsfluss zur Verknüpfung von Angebot mit der eigenen Nachfrage zu gewährleisten. Wie vielfältig die Stakeholder sind, die es im konkreten Fall effizient zu vernetzen gilt, lässt sich anhand der Stakeholder-Map im Kunststoffrecycling erahnen (Grafik 1).

In jedem Fall ein spannender Wettbewerb der Geschäftsmodellinnovationen, auch wenn es in diesem Jahr sicher noch keinen Sieger geben wird.

Im Gegensatz dazu gibt es aber weiterhin viele Unternehmen, die in ihrem Verständnis von Nachhaltigkeit und Circular Economy noch ziemlich am Anfang stehen. Aus der aktuellen Komfortzone mit bestehenden Produkten werden Kreislauflösungen häufig noch negiert und mit einer Vielzahl akademisch ausgefeilter Ausführungen abgelehnt. Die Argumente bspw., dass Rezyklate grundsätzlich bezüglich Qualität und Verarbeitung nie funktionieren, werden zwar laufend genannt, doch in vielen Anwendungen bereits häufig widerlegt. Wird letztlich klar, dass Veränderungen anstehen, ist meist hektischer Aktionismus die Folge. Erst nach und nach etabliert sich bei diesen Playern über die Akzeptanz der Veränderung eine individuelle Nachhaltigkeitsagenda und konkrete Geschäftsmodelle für die Kreislaufwirtschaft.

Für diese Unternehmen bleibt die Hoffnung, dass in 2021 nicht länger die „Problemfeststeller“, sondern die „Problemabsteller“ Gehör finden. Und wer bei diesen Zeilen noch immer an „diesem Öko-Hype“ zweifelt, sei an die jüngere Vergangenheit der Automobilindustrie erinnert: Noch vor 24–36 Monaten hat sie faktenreich belegt, dass E-Mobility – außer in Nischen – keine Lösung ist.

Konsequenz ist gefragt

Weitere Themen werden den Chemiestandort Deutschland in diesem Jahr prägen: Ein konsequentes Management des Geschäftsfeldportfolios in Unternehmen und das stetige Wachstum von Bürokratie und Abgabenlast.

„Was letztes Jahr begann,

wird sich mit weiter steigenden

M&A-Aktivitäten in diesem Jahr fortsetzen.“

Was letztes Jahr begann, wird sich mit weiter steigenden M&A-Aktivitäten in diesem Jahr fortsetzen. Das Management von Chemie- und Kunststoffunternehmen wird die eigenen Aktivitäten noch stärker auf profitable und zukunftsfähige Geschäftsfelder richten, diese durch Zukäufe stärken und zugleich solche, die nicht zu den Kerngeschäften zählen – also Non-Core-Businesses – abstoßen. Gerade Deutschland kann darauf bauen, dass auch der Mittelstand und Familienunternehmen als Global Player diese Klaviatur beherrschen und den Chemiestandort in der Breite stärken.

Zugleich entbindet der Umgang mit diesem „großen Besteck“ nicht von der Notwendigkeit einer konsequenten ertragsorientierten Steuerung des Produktportfolios im Kleinen. Hier müssen in vielen Unternehmen aus Produktverwaltern noch echte Produktmanager werden. Zu häufig bleiben Produkte nach ihrer Entwicklung und Markteinführung allein dem Vertrieb überlassen und enden irgendwann als Low-Performer. Diese werden zwar nicht gestrichen, aber dafür bei jeder Datenpflege, technischen Zulassung und Dokumentation wieder mitgeschleppt. Häufig bleiben so Produkte für Einzelkunden erhalten, die nicht nur margenschwach sind, sondern über ineffiziente Losgrößen, häufige Variantenwechsel und hohen Logistikaufwand enorme Komplexitätskosten erzeugen.

„Zu häufig bleiben Produkte

nach ihrer Entwicklung und Markteinführung

allein dem Vertrieb überlassen…“

Diese bisweilen mühselige Sicherung der Ertragsstärkte über das Produktmanagement im Kerngeschäft ist übrigens viel weniger Kür als Pflicht. Denn diese Margenpunkte werden dringend benötigt, da leider keine Umkehr bei der Belastung der Industrie mit regulatorischen Vorgaben und bei Abgaben und Steuern zu erwarten ist. Sowohl national als auch EU-weit ist wieder eine gegenteilige Entwicklung zu beobachten. So bleibt die Frage, ob es Ausweis der Stärke und Resilienz ist, dass die deutsche Chemie- und Kunststoffindustrie dieser Entwicklung seit Jahren trotzt? Oder ist es doch das letzte Aufgebot, bevor die Wettbewerbsfähigkeit des Chemiestandorts Deutschland verloren ist? Mit dem Ziel, erstere Frage positiv zu beantworten, wird es ein herausforderndes Jahr 2021.

Unabhängig davon, was diese Trends für Unternehmen im Einzelnen bedeuten: In jedem Fall hilft eine pragmatische Einordnung des resultierenden Zukunftsbilds. Eine mögliche Sicht, welche Herausforderungen 2021 für die deutsche Chemieindustrie bringt, zeigt die W&P Trend-Impact-Matrix (Grafik 2).

Autor: Stephan Hundertmark, Mitglied der Geschäftsleitung, Dr. Wieselhuber & Partner GmbH, München

Kontakt

Dr. Wieselhuber & Partner GmbH

Nymphenburger Straße 21

80335 München

Deutschland

+49 (0)89 28 62 30

+49 (0)89 28 62 32 90