Öl- und Gasmultis in der Pole Position

Am weltweiten Energiemarkt werden die Karten neu gemischt

Nicht erst seitdem Shell kürzlich von einem niederländischen Gericht verurteilt worden ist, seine CO2-Emissionen radikal zu senken, stehen Öl- und Gaskonzerne unter massivem Druck, ihre traditionellen Geschäftsmodelle anzupassen bzw. umzubauen. Nach den Turbulenzen am Markt im vergangenen Jahr ist die Transformation der Branche bereits in vollem Gange.

Als im Jahr 2020 vorübergehend negative Ölpreise aufgerufen wurden, gerieten Energieriesen zunehmend in wirtschaftliche Probleme. Nach rund einem Jahr hat sich der Markt wieder gefangen. Preise für fossile Brennstoffe zogen wieder stark an. Nun geht es darum, bestehende Cashflows zu nutzen, um nachhaltige Geschäftsmodelle für den Energiemix von morgen zu etablieren. Was tun führende Spieler, um mit den Klimaschutzvorgaben umzugehen? Welche Rolle spielen dabei neue Energieträger wie Wasserstoff?

Shell – vom traditionellen Ölkonzern zum integrierten Energieunternehmen

Der niederländische Ölkonzern Shell hat bereits im Jahr 2017 das neue Geschäftsfeld Shell New Energies als erste nicht traditionelle Geschäftseinheit ins Leben gerufen. Sie bündelt alle Geschäfte außerhalb von Öl und Gas, einschließlich Wasserstoff, Windkraft und Carbon Capture and Storage (CCS). Der Servicebereich, der später in Renewables and Customer Solutions umbenannt wurde, beinhaltet Lösungen für Kunden, die ihr Geschäft dekarbonisieren wollen. So hat Shell jüngst das Unternehmen Next Kraftwerke akquiriert, einen deutschen Betreiber von virtuellen Kraftwerken mit Aktivitäten in acht europäischen Ländern. Mit dem Engagement im Bereich der Stromerzeugung geht der Konzern in den Wettbewerb zu klassischen Energieversorgern. In Deutschland ist das Unternehmen sogar im Strom- und Gasvertriebsgeschäft mit Endkunden gestartet – sicher ein nützlicher Schritt, um Kunden im Zuge der kommenden Elektrifizierung von Autos und Heizungen weiter zu halten und zu gewinnen. Shell wandelt sich so von einem traditionellen Ölunternehmen zu einem integrierten Energieunternehmen.

Eine zentrale Rolle bei der Dekarbonisierung spielt Wasserstoff, wo Shell sich bereits seit vielen Jahren in allen Wertschöpfungsstufen engagiert. Mit dem Pilotprojekt NorthH2 in den Niederlanden wird ein Offshore-Windpark mit Elektrolyseuren gekoppelt, deren Wasserstoff über das Gasnetz von Gasunie an die lokale Industrie verteilt werden soll. In der deutschen Shell Rheinland-Raffinerie wird gemeinsam mit Partnern ein Pilotprojekt für eine 100-MW-Elektrolyseanlage realisiert. Darüber hinaus plant der Konzern mit Partnern den Aufbau eines europäischen Wasserstofftankstellennetzes für Lkw, wobei die Erfahrungen aus dem Distributionsgeschäft von Vorteil sind.

Shell fährt also zweigleisig: sowohl die reine „Stromschiene“ vom Windpark bis zum Endkunden als auch die „Wasserstoffschiene“, die vom Windpark über den Elektrolyseur bis zur Tankstelle oder der Belieferung von Industrieunternehmen reicht. Allerdings hat der Konzern – im Gegensatz zu anderen Playern am Öl- und Gasmarkt – nicht das Ziel, massive Kapazitäten an erneuerbaren Energien selbst aufzubauen, sondern sieht sich eher in der Rolle eines Händlers und Integrators. Insbesondere Offshore-Windparks werden als wettbewerbsintensives Commodity-Geschäft betrachtet. Mit seiner globalen Präsenz kann Shell die Skalen- und Lerneffekte eines internationalen Unternehmens und die vorhandenen Assets an Raffinerien und Tankstellen nutzen. Im Dekarbonisierungsmarkt werden die Karten neu gemischt: Zahlreiche Player engagieren sich in Wind- und Solarparks, Elektrolyseuren und Brennstoffzellen. Da ist die von Shell gewählte hybride Aufstellung mit klassischer Infrastruktur und neuer grüner Technologie ein vorteilhafter Schritt.

„Offshore-Windparks werden als wettbewerbsintensives

Commodity-Geschäft betrachtet.

Öl- und Gaskonzerne setzen auf „blauen“ Wasserstoff

Ob des Engagements in diesen gerade entstehenden strom- und wasserstoffbasierten Dekarbonisierungsmarkt stellt sich natürlich die Frage, was mit dem klassischen Öl- und Gas-Explorationsgeschäft geschieht. Aus der Sicht der Öl- und Gasunternehmen sind sog. „blauer“ Wasserstoff und CCS sowie CCU die Zukunftsperspektiven der Wahl. Blauer Wasserstoff wird aus Erdgas hergestellt, wobei das CO2 abgeschieden und langfristig unterirdisch in ausgebeuteten Öl- und Gaslagerstätten gespeichert wird. Die für die Chemie- und Stahlindustrie notwendigen Mengen von Wasserstoff lassen sich auf diese Weise relativ schnell und kostengünstig bereitstellen. Bei Verwendung von Biogas ließe sich auf diese Weise auch „grüner“ Wasserstoff herstellen.

Mit den Erfahrungen aus der Exploration von Öl- und Gasfeldern und dem Transport und Speicherung von Gas liegt es nahe, dass sich ein Öl- und Gasmulti mit diesem Dekarbonisierungsansatz beschäftigt: So ist Shell an über 50 CCS-Projekten weltweit beteiligt. Ebenso sind die Erfahrungen aus dem Raffineriegeschäft für die Wiederverwendung von CO2, z.B. zur Methanolsynthese, vorteilhaft. Allerdings sind CCS und CCU in einigen Ländern, auch in Deutschland, umstritten und werden als nicht nachhaltig und – im Falle von CCS – auch nicht langfristig sicher erachtet. Mit ihrer globalen Präsenz in der Öl- und Gasförderung sind Ölmultis so breit aufgestellt, dass sich vermutlich genügend ablegende Lagerstätten für CCS finden werden.

Grundsätzlich handeln andere europäische Ölmultis – abgesehen vom Investment in Offshore-Windparks – nicht völlig anders. So hat sich auch BP die Dekarbonisierung seiner Kunden auf die Fahnen geschrieben und betrachtet die gesamte Wertschöpfungskette bis zu den Endprodukten seiner Kunden. Ebenfalls misst das Unternehmen blauem Wasserstoff und CCS große Bedeutung zu. Und auch die Erzeugung von Ammoniak aus grünem Wasserstoff als Vorprodukt für die Chemieindustrie steht auf dem Programm. Mit bis zu 50 GW erneuerbarer Stromerzeugung (aktuell 3 GW) in 2030 hat sich BP ebenfalls ein ambitioniertes Ziel gesetzt. Wie Shell ist auch BP im Stromhandel tätig und kann ebenso als Integrator fungieren.

Wasserstoffimport – Baustein der Energiewende und Wachstumschance

Mit dem Fuel Switch von Erdöl und Erdgas zu Strom kommen auch neue Spieler in den Wasserstoffmarkt. So hat sich Saudi-Arabien mit dem Aufbau von Windparks und Elektrolyseuren im Projekt NEOM das Ziel gesetzt, grünen Wasserstoff (in Form von Ammoniak) zu exportieren. Ähnlich hat RWE vor, den Handel von australischem Wasserstoff – ebenfalls als Ammoniak – aufzubauen. Japan testet den Import von Wasserstoff über spezielle Flüssiggastanker sowie den gefahrlosen Transport von Wasserstoff über flüssige organische Wasserstoffträger, sog. LOHCs (liquid organic hydrogen carriers).

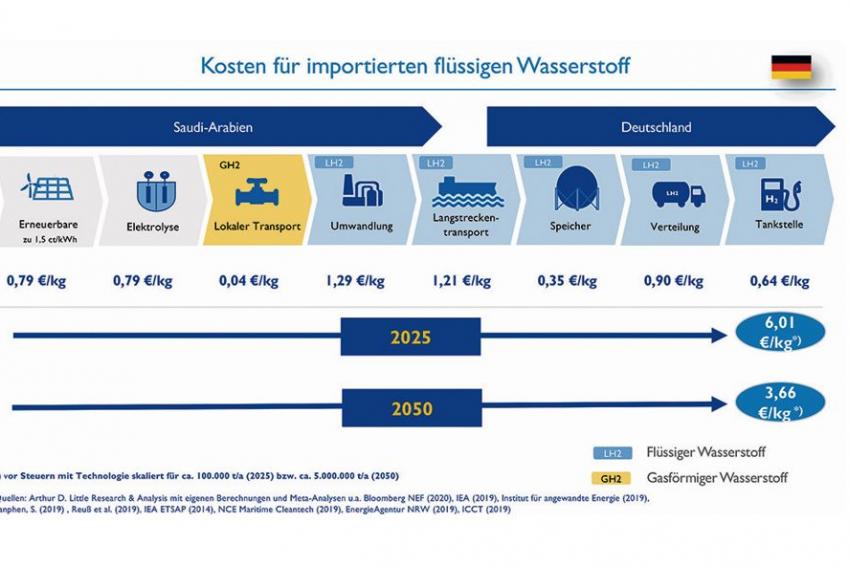

Erhebungen von Arthur D. Little zeigen: Wasserstoffimporte stellen in puncto Effizienz wie auch Wirtschaftlichkeit attraktive Alternativen zu fossilen Energieträgern dar (vgl. Grafik). So wurde ermittelt, dass 1 kg grüner Wasserstoff importiert aus Saudi-Arabien entlang der gesamten Energiekette im Jahr 2025 6,01 EUR exkl. Steuern an der Wasserstofftankstelle kostet. Bis zum Jahr 2050 fällt dieser Preis dank Skalierung und Optimierung im Transport auf 3,66 EUR/kg. Grob gerechnet reicht 1 kg Wasserstoff für eine Fahrtdistanz von ca. 100 km im Pkw. Damit wäre eine ökonomische Wettbewerbsfähigkeit im Vergleich zu fossilen Energieträgern relativ unproblematisch und zeitnah erreichbar.

„Wasserstoffimporte stellen in puncto Effizienz wie auch Wirtschaftlichkeit attraktive Alternativen zu fossilen Energieträgern dar.“

Die Karten werden neu gemischt

Multinationale Ölkonzerne werden bemüht sein, in dem entstehenden Markt rund um grünen oder blauen Wasserstoff eine gewichtige Rolle zu spielen. Sie befinden sich jedoch im Wettbewerb mit etablierten Strom- und Gasversorgern, Energiehändlern, Chemieunternehmen und anderen. Die Dekarbonisierung mithilfe von Strom und Wasserstoff ermöglicht anderen Unternehmen, in die Wertschöpfungskette einzudringen und Kunden zu gewinnen. Da viel Kapital für Investitionen in Dekarbonisierungstechnologien – vom Windpark bis zum CCS-Speicher – benötigt wird, ist eine smarte Strategie erforderlich: Den Unternehmen muss es einerseits gelingen, die knappen Mittel fokussiert zu investieren, andererseits solange vernetzt und agil in den verschiedenen Feldern der Transformation mitzuspielen, bis sich die neuen Technologien und Geschäftsmodelle durchgesetzt haben. Doch das kann noch bis weit nach 2030 dauern. Die Öl- und Gasmultis haben ebenso wie nationale Ölgesellschaften das Potenzial auch die Energieversorgung von morgen zu dominieren. Sie müssen jedoch einen langen finanziellen Atem aufweisen und es schaffen, die Rückflüsse aus dem traditionellen Up- und Downstream-Geschäft rechtzeitig in neue, profitable Geschäftsfelder zu lenken.

ZUM AUTOR

Matthias von Bechtolsheim studierte Betriebswirtschaftslehre an der Universität zu Köln. Seit 1993 ist er bei der Strategie- und Innovationsberatung Arthur D. Little in Frankfurt tätig. Von Bechtolsheim unterstützt als Direktor vom Frankfurter Büro Kunden aus der Energie- und Versorgungsbranche. Dabei fokussiert er sich auf datengetriebene Geschäftsmodelle sowie auf neue Lösungen, die zum Gelingen der Energiewende beitragen. Ein Beratungsschwerpunkt dabei ist der Einsatz von Wasserstoff.

Kontakt

Arthur D. Little GmbH

The Squaire 13

60549 Frankfurt am Main

Deutschland