Welthandel wächst nur langsam

Exporte in Milliardenhöhe nach Russland, China und Ölförderländer in Gefahr

Die Russland-Krise, das sich verlangsamende Wachstum in China, die Rezession in Brasilien sowie die Revision der Investitionspläne in ölfördernden Staaten wie beispielsweise Saudi-Arabien gefährden deutsche Exporte in Milliardenhöhe.

Der Kreditversicher Euler Hermes hat in einer aktuellen Studie zum Welthandel die weltweit vielversprechendsten Exportmärkte nach Wachstumsraten und Risikosituation analysiert. Dr. Andrea Gruß befragte Ludovic Subran, Chef-Ökonom bei Euler Hermes, zu den Ergebnissen der Studie.

CHEManager: Herr Subran, wie wird sich der Welthandel entwickeln?

L. Subran: Der Welthandel trat in den letzten Jahren aufgrund einer ungünstige Kombination aus geringem Handelswachstum und gleichzeitigem Preisdruck sowie Überkapazitäten weitgehend auf der Stelle. Auch 2015 erwarten wir nur eine leichte Besserung mit einem weltweiten Wachstum von +1,8%. Für 2016 sind wir etwas optimistischer und prognostizieren einen Zuwachs beim Welthandel um +4,5% – aber auch das ist weiterhin nur ein Bruchteil der rund +12% Wachstum pro Jahr zwischen 2001 und 2008.

Worauf führen Sie diese Entwicklung zurück?

L. Subran: Dafür gibt es drei Hauptgründe: Erstens haben Sparprogramme dazu geführt, dass öffentliche Ausgaben zurückgegangen sind – historisch eine wichtige Säule des Wachstums. Zweitens sind die weltweiten Export- und Importvolumina zurückgegangen. Durch ihre gegenseitige Abhängigkeit sind die Folgen insbesondere für die Zulieferketten massiv, was den Welthandel und sein Wachstum weiter schwächt. Drittens kann man die Hauptzutaten für florierenden Handel – der Privatkonsum und private Investitionen – höchstens zurückhaltend nennen, um es positiv auszudrücken. Der Welthandel ist nicht länger Treiber des weltweiten Bruttoinlandsprodukts, er begleitet dieses lediglich.

In welchen Regionen erwarten Sie ein hohes Handelswachstum?

L. Subran: Die hungrigste Importnation bleiben die USA. In den kommenden zwei Jahren prognostiziert Euler Hermes für die Vereinigten Staaten zusätzliche Importe von 210 Mrd. USD. Damit rangieren die USA vor China mit +200 Mrd. USD und Deutschland mit +66 Mrd. USD. Auf den weiteren Plätzen bei den stark wachsenden Exportnationen folgen Indien, Japan, Großbritannien, Mexiko, Frankreich, Südkorea und Hongkong.

Neben den Wachstumsraten der Realimporte spielt auch das Importvolumen selbst eine Rolle. China und Indien sowie in etwas geringeren Maße Mexiko und Südkorea werden in den kommenden zwei Jahren sowohl von ihrer Marktgröße und einem starken Importzuwachs profitieren.

Wie entwickeln sich die Exporte in diesen Regionen?

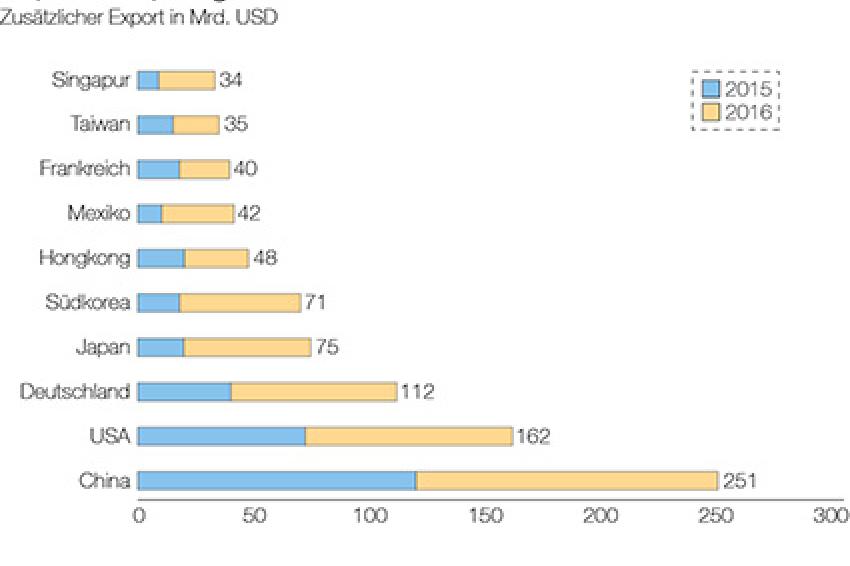

L. Subran: Bei den Exportnationen verzeichnet China die stärksten Zuwächse. In den kommenden zwei Jahren gehen wir von zusätzlichen Exporten von 251 Mrd. USD aus. Es folgen die USA +162 Mrd. USD und Deutschland auf dem dritten Platz mit zusätzlichen Ausfuhren von geschätzten 112 Mrd. USD.

Auch bei den Exportnationen kommt es nicht nur auf die Größe an – kleinere Länder auf Expansionskurs bieten ebenfalls große Potenziale, beispielsweise Vietnam, Kanada oder Spanien. Diese Länder haben bisher noch nicht alle auf dem Zettel, sie haben sich aber in den letzten Jahren zu wichtigen Spielern im weltweiten Exportmarkt entwickelt und verzeichnen hohe Wachstumsraten bei den Ausfuhren. Interessant sind auch die schnell wachsenden ASEAN-Ländern sowie asiatische Produktionsländer wie Bangladesch. Auch osteuropäische Staaten, die eng mit der europäischen Wertschöpfungskette verbunden sind, steigern ihre Ausfuhren, beispielsweise Rumänien. In den großen lateinamerikanischen Ländern herrscht hingegen Katerstimmung. Brasilien und Chile leiden insbesondere unter fallenden Rohstoffpreisen.

Wo sehen Sie derzeit die größten Risiken für Exporteure am Weltmarkt?

L. Subran: Einige Länder könnten dem deutschen Export die Suppe versalzen. Die Russland-Krise, das sich verlangsamende Wachstum in China, die Rezession in Brasilien sowie die Revision der Investitionspläne in ölfördernden Staaten wie beispielsweise Saudi-Arabien gefährden deutsche Exporte in Milliardenhöhe.

China hat seine Erwartungen für die heimische Wirtschaft bereits vor kurzem nach unten korrigiert – sollte sich das Wachstum allerdings auf weniger als 6,5% verlangsamen, würde dies die deutschen Exporteure rund 5 Mrd. EUR kosten. Durch die zunehmend angespannte Lage in den ölfördernden Ländern, den niedrigen Ölpreis und die daraus resultierende Überprüfung der Investitionspläne könnten weitere 4 Mrd. EUR an deutschen Ausfuhren in Gefahr sein. Die größten Einbußen erwarten wir allerdings weiterhin in Russland: Durch die schwere Rezession erwarten wir dort einen Rückgang der Exporte um rund 25% im laufenden Jahr, das entspricht mehr als 8 Mrd. EUR. Die Rezession in Brasilien gefährdet zudem deutsche Warenlieferungen von weiteren rund 360 Mio. EUR.

Welchen Einflüssen unterliegt die Chemiebranche aktuell?

L. Subran: Die chemische Industrie weltweit profitiert derzeit von den niedrigen Energiekosten sowie von der Erholung des produzierenden Gewerbes. Weltweit erwarten wir für die Branche ein Plus von 125 Mrd. USD im laufenden Jahr und einen weiteren Zuwachs von 145 Mrd. USD im kommenden Jahr. Die Erfolgsrezepte sind von Land zu Land unterschiedlich – bedingt durch die unterschiedlichen lokalen Gegebenheiten und die historische Entwicklung der Branche vor Ort.

Die deutschen Chemieunternehmen setzen beispielsweise auf Qualität und Reputation, während die chemische Industrie in den USA auf die vorhandenen natürlichen Ressourcen baut, die ihnen einen Wettbewerbsvorteil verschaffen.

Durch die niedrigen Ölpreise ist die Produktion chemischer Erzeugnisse in den USA heutzutage vier Mal so günstig wie in Europa. Hinzu kommt die Tatsache, dass Gas als Energiequelle und Öl als Rohstoff rund 75% aller Kosten bei der chemischen Massenproduktion ausmachen, was den natürlichen Wettbewerbsvorteil in Gänze veranschaulicht. Die amerikanischen Chemieunternehmen haben sich dies zu Nutze gemacht, sie haben rund 150 Mrd. USD in Ethylen-Produktionsstätten investiert, Arbeitsplätze geschaffen – was seit 1999 nicht mehr der Fall war – und ihre Exporte sukzessive gesteigert. Heute machen Chemieausfuhren bereits 12% aller amerikanischen Exporte aus – und 2015 zählt die Branche abermals zu den Gewinnern, wir erwarten einen Zuwachs von 15 Mrd. USD im Jahr 2015, damit liegt der Sektor auf Rang eins, noch vor Maschinen- und Lebensmittelausfuhren.

Wie ist es um die Exporte deutscher Chemieunternehmen bestellt?

L. Subran: Die Exporte deutscher Chemieunternehmen wachsen ebenfalls, mit rund 8 Mrd. EUR jedoch weniger stark als die der amerikanischen Wettbewerber. Die Deutschen haben jedoch den Vorteil, dass sie eine hervorragende Marktposition im Premiumsegment haben. Hinzu kommt ein sehr weit entwickeltes Exportnetzwerk, das sich die Deutschen frühzeitig und über viele Jahre etabliert haben. Sie sind weltweit führend, keine andere Nation liefert in so viele internationale Märkte wie Deutschland. Die hohe Produktqualität und Premiumpositionierung kommt jedoch nicht von ungefähr: Die deutschen setzen auf Forschung und Entwicklung und umfangreiche After-Sales Dienstleistungen. Zudem haben sie über Jahre ihre Effizienz gesteigert und Kosten reduziert, um trotz der wesentlich höheren Energiepreise wettbewerbsfähig zu bleiben. Die Produktionsstätten sind weitgehend integriert – das ermöglicht es ihnen, Abbaustoffe zu recyceln und dadurch gewinnbringend zu nutzen, anstatt zusätzliche Kosten zu verursachen. Neben den Effizienzsteigerungen vor Ort haben sich viele deutsche Chemiekonzerne jedoch auch bereits frühzeitig ein zweites Standbein aufgebaut und in ausländische Betriebsstätten investiert, allein in den USA haben deutsche Firmen in den letzten drei Jahren 8 Mrd. EUR in neue Anlagen investiert.

Wie wirkt der geringe Euro-Kurs auf Exporte deutscher Unternehmen aus?

L. Subran: Der schwache Euro hilft deutschen Exportunternehmen nur bedingt. Wir gehen 2015 von zusätzlichen Exporten deutscher Unternehmen von insgesamt 36 Mrd. EUR aus, das entspricht einem nominalen Plus von 2,7%. Der Euro-Währungseffekt trägt dazu aber lediglich 5 Mrd. EUR bei.

Die Gründe hierfür liegen zum einen in der geringen Preiselastizität deutscher Produkte. Zum anderen befinden sich Unternehmensmargen auf einem Zehnjahrestief. Viele Firmen tendieren deshalb vermutlich eher dazu, Verkaufspreise zu erhöhen als den verbilligenden Effekt des Euros zu nutzen. 40% aller deutschen Exporte entfallen zudem auf Länder der Eurozone. 60% der Ausfuhren gehen in Staaten außerhalb der Währungsunion. In vielen aufstrebenden Wachstumsmärkten haben jedoch die Währungen – wie auch der Euro – stark an Wert verloren, so dass sich hier oft kein großer Effekt ergibt. Die Vorteile sehen wir daher vor allem im Handel mit den USA.

Welche Erfolgsrezepte empfehlen Sie deutschen Unternehmen?

L. Subran: Die deutschen Exporteure sollten auf ihre Stärken setzen. Wir empfehlen das bewährte 3D-Erfolgsrezept: Diversifizierung der Absatzmärkte, Deutsche Qualität sowie Direktinvestitionen im Ausland wie etwa in Produktionsstätten in Niedriglohnländern. Die deutsche Chemieindustrie ist hier im Übrigen ein Paradebeispiel.

Die Internationalisierung der Wertschöpfungskette spielt für deutsche Exportunternehmen eine entscheidende Rolle. Direktinvestitionen haben sich in China seit 2009 beispielsweise mehr als verdoppelt – vor allem durch die Verlagerung von Produktionsstätten.

Auch „Made in Germany“ trägt nach wie vor zum Erfolg der deutschen Exporteure bei. Sie sichern ihre Position und Reputation durch Investitionen in Forschung- und Entwicklung – allerdings schläft die Konkurrenz nicht: Südkorea, Japan und die USA produzieren zum Teil in ähnlicher Qualität. Dies bringt das Risiko eines Preiskampfs mit sich, dem sich die Deutschen ebenso stellen müssen wie notwendigen Effizienzsteigerungen.

Welche Märkte bieten für deutsche Unternehmen das größte Potenzial?

L. Subran: Deutschland ist in vielen aufstrebenden Märkten bereits hervorragend positioniert. Potenzial für die Exporteure sehen wir langfristig vor allem in aufstrebenden Märkten mit einem starken Wachstum – in dem deutsche Produkte bei den Importen bisher im Vergleich zum Wachstum jedoch noch unterrepräsentiert sind. Malaysia, Singapur, Südkorea, die Vereinigten Arabischen Emirate oder langfristig auch Indien stehen hier auf der Hitliste. In Afrika ist in den Subsahara-Staaten Nigeria, Ghana oder Kenia viel Luft nach oben, während auf dem amerikanischen Kontinent einzig Kolumbien das Rennen machen dürfte. Die europäischen Märkte spielen für deutsche Exporteure jedoch nach wie vor die Hauptrolle und hier erwarten wir 2015 das größte Plus bei den deutschen Ausfuhren.